7月20日,道恩股份公开发行的3.6亿元可转换公司债券将在深交所挂牌交易,债券代码:128117。

本次发行可转债主体评级及债权评级均为AA-,初始转股价格为29.32元/股。期限为发行之日起六年,可转债票面利率第一年0.4%、第二年0.6%、第三年1%、第四年1.5%、第五年2%、第六年 3%。到期赎回价为 118 元(含最后一期利息)。

据悉,此次可转债发行公司募得资金总额为3.6亿元,其中2.6亿元用于道恩高分子新材料项目,剩余1亿元用于偿还银行借款及补充流动资金。道恩高分子新材料项目将在青岛胶州市建设年产12万吨热塑性高分子新材料工厂,新工厂落成后将缓解公司产能不足,巩固提高公司市场地位。

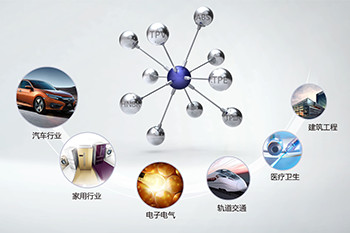

作为国内热塑性弹性体行业的龙头企业,道恩股份自成立以来,深耕热塑性弹性体、改性塑料、色母粒行业,TPV、HNBR、TPIIR、DVA等多个产品打破了国际垄断,实现进口替代,已发展成为国内技术突出、产品多样化、具有核心竞争力的新材料领先企业。

此外,道恩股份拥有多项发明专利,受邀主持或参与制订了38项国家标准和行业标准,先后承担过包括国家973计划、国家“十一五”、“十二五”科技支撑计划项目等在内的多项国家和省部级科技计划项目,获得“国家科学技术奖技术发明二等奖”等百余项科技奖励。

近年来,道恩股份改性塑料业务持续处于高速增长态势,收购海尔新材完善家电行业布局,实力进一步增强,2019年度实现收入19.86亿元,同比增长139.46%。道恩股份针对客户需求,量身打造差异化产品,重点开发新能源电池壳体材料、5G通信用复合材料、生物可降解材料系列以及汽车内外饰轻量化产品等。目前,已开发出PLA/PBAT合金性能可调生物可降解材料、淀粉填充完全生物可降解材料;高耐热高尺寸稳定性动力电池PPE产品、通讯基站用高阻隔高耐热铅酸蓄电池PPE产品;5G通讯基站用低介电LFT聚烯烃复合材料,并已通过5G材料基站相关测试实验。

未来,道恩股份将在国家对新材料产业发展多重战略利好的支持下,依托“动态硫化+酯化+氢化”三大技术平台,延伸改性塑料上下游产业链,继续保持热塑性弹性体、熔喷料等细分领域的竞争优势,围绕“以弹性体为特色的,绿色轻量化高分子复合新材料公司”的战略定位,不断聚焦领先技术、拓展新产品、开发新客户,落实公司“力争成为全球领先,最具竞争力的弹性体新材料公司”的战略规划。

鲁公网安备 37068102000641号

鲁公网安备 37068102000641号